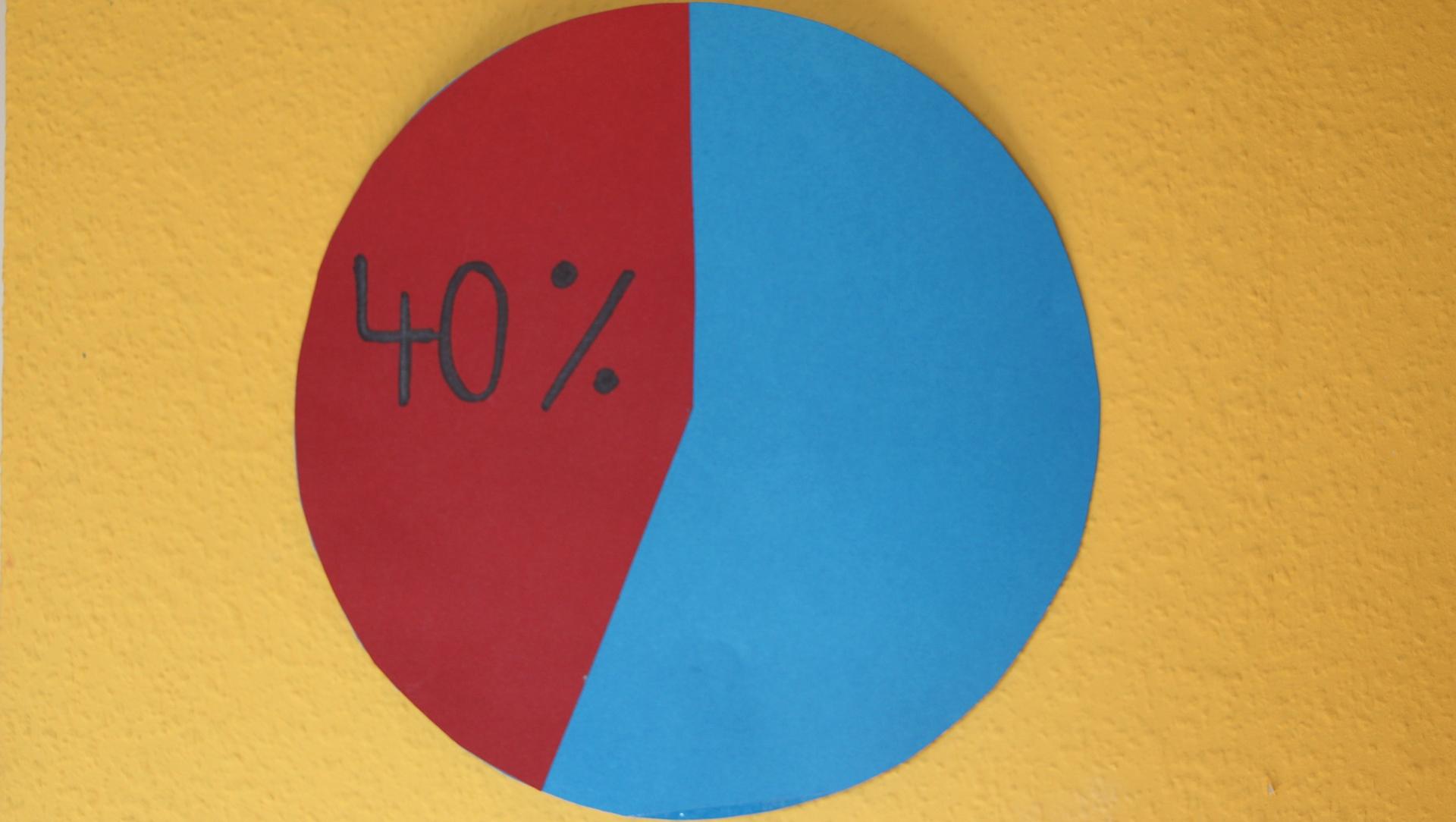

Das Standard-Portfolio war lange Zeit das berühmte 60/40-Portfolio, das zu 60 Prozent aus Aktien und zu 40 Prozent aus Anleihen besteht. Dabei nutzen Investoren die Anleihen, um die Risiken der Aktien in ihren Portfolios auszugleichen. Doch dieser Ansatz steht vor dem Hintergrund des sich stark verändernden Investmentrahmens zunehmend auf dem Prüfstand.

Einst konnten Anleihen durchaus noch mit angemessenen Renditen aufwarten. So erhielt man etwa 1995 noch mehr als 6 Prozent Zinsen auf zehnjährige Bundesanleihen. Doch seitdem sind die Zinsen immer weiter gefallen. Seit rund zwei Jahren erhalten Investoren nur noch Negativzinsen, sie müssen also dafür zahlen, dass sie Bundesanleihen in ihren Portfolios halten dürfen.

Für die Zukunft ist auch nicht zu erwarten, dass die Zinsen wieder ein historisch normales Niveau erreichen werden. Davor werden die Notenbanken, so lange es geht, zurückschrecken, weil höhere Zinsen die Finanzmärkte crashen lassen würden. Viele Unternehmen und Staaten könnten die höheren Zinsen aus ihren Einnahmen gar nicht bezahlen.

Negative reale Renditen

In den kommenden Jahren, wenn die Inflation anzieht, dürfte sich das Problem für die Anleger sogar noch verstärken. Denn niedrige oder sogar negative Zinsen kombiniert mit höheren Inflationsraten bedeuten stark negative reale Renditen. Für Investoren wird es also wohl noch deutlich teurer werden, Anleihen in ihren Portfolios zu halten.

Für eine gewisse Zeit mögen Anleger durchaus bereit sind, etwas Geld zu verlieren, wenn sie sich auf diese Weise gegen anderweitige Risiken absichern können. Doch wenn deutlich wird, dass das Problem ein strukturelles Problem ist, das voraussichtlich anhalten wird, dann werden sich die Anleger gezwungen sehen, in alternative Investments umzuschichten.

Vor diesem Hintergrund hat das Interesse an diversifizierenden Lösungen bereits stark zugenommen. Immer mehr Anleger erkennen, dass das 60/40-Portfolio nicht mehr funktioniert. Der Besitz von Anleihen zu stark negativen Realzinsen bedeutet einen garantierten Verlust. Doch tatsächlich gibt es nur relativ wenige Anlageformen zur Diversifikation, mit denen man die Anleihen im Portfolio ersetzen könnte.

Kommt der "beispiellose" Aktien-Boom?

Vor diesem Hintergrund warnt Eric Peters, CEO des Hedgefonds One River Asset Management, vor den Folgen einer einsetzenden Umschichtung weg von Anleihen. "Einige Anleger könnten zu dem Schluss kommen, dass sie nicht bereit sind, stark negative Realrenditen hinzunehmen. Sie werden ihre Anleihen verkaufen. Statt einzigartige Diversifikatoren zu kaufen, könnten sie alles auf eine Karte setzen und die Erlöse aus den Anleiheverkäufen in Aktien reinvestieren."

Nach Ansicht des Hedgefonds-Chefs würde dieser Zufluss die Aktienkurse in die Höhe treiben. "Anleger, die diese Strategie verfolgen, werden zunächst besser abschneiden als ihre Konkurrenten, was wiederum ihre Konkurrenten unter Druck setzt, diese Strategie zu verfolgen, um nicht ins Hintertreffen zu geraten." Ein solcher Prozess habe das Potential, sehr "reflexiv" zu sein, könnte also stark von den Erwartungen getrieben werden, dass der Prozess so eintritt.

Wie groß ist die Wahrscheinlichkeit, dass ein solcher Prozess abläuft? Peters sagt: "In einer Welt mit einem noch nie dagewesenen Angebot an Anleihen, negativen Zinsen, hoher Inflation und dem Widerwillen der Zentralbanker, die Geldpolitik zu normalisieren, würde ich eine Wahrscheinlichkeit von mindestens 25 Prozent ansetzen, möglicherweise höher."

Peters zufolge wäre eine solche Umschichtung in Aktien "anfällig für wilde Bewegungen", es könnte einen "beispiellosen" Aktien-Boom geben und dann einen Einbruch. "Vielleicht ist der Prozess bereits im Gange. Wenn er sich durchsetzt, wird er zunächst als ein stabiles Paradigma erscheinen. Im Laufe der Zeit würde es zunehmend instabiler werden."